Handlungsempfehlungen

- Eine breit basierte Finanztransaktionssteuer eignet sich sehr gut, einen Finanzierungs- mit einem Lenkungszweck zu verbinden.

- Die Einführung im Rahmen der verstärkten Zusammenarbeit in der EU kann als Pilotprojekt dienen, das eine schrittweise Ausweitung auf die gesamte EU in Form von konzentrischen Kreisen einleiten kann.

- Bei EU-weiter Einführung stellt sich die Finanztransaktionssteuer als gut geeignete steuerbasierte Eigenmittelquelle für das EU-Budget vor, das etwa die Senkung der nationalen EU-Beiträge erlauben würde.

Zusammenfassung

Gegenüber spezifischen Transaktionssteuern, wie die Tobin’sche Steuer auf Devisentransaktionen oder die in einer Reihe von Ländern erhobenen Steuern auf bestimmte Wertpapiertransaktionen, weist eine breit basierte allgemeine Finanztransaktionssteuer einige grundsätzliche Vorteile auf. Erstens verhindert die Besteuerung sämtlicher Finanztransaktionen Ausweichreaktionen von besteuerten auf nicht-besteuerte Transaktionen. Zweitens sind aufgrund der sehr breiten Bemessungsgrundlage auch bei einem geringfügigen Steuersatz beträchtliche Einnahmen zu erwarten. Ein solcher sehr geringer Steuersatz würde sehr kurzfristige spekulative und potentiell destabilisierende Transaktionen unrentabel machen und daher effektiv unterbinden, während längerfristig angelegte und an realwirtschaftliche Tatbestände und Vorgänge anknüpfende Transaktionen kaum beeinträchtigt würden. Eine allgemeine, breit basierte Finanztransaktionssteuer mit einem sehr geringen Steuersatz ist daher prinzipiell sehr gut geeignet, einen Finanzierungs- mit einem Lenkungszweck zu verbinden. Da die in Steuerfragen erforderliche Einstimmigkeit über einen 2012 vorgelegten Vorschlag der Europäischen Kommission zur EU-weiten Einführung einer Finanztransaktionssteuer nicht erzielt werden konnte, wird in der EU seit 2012 eine Einführung im Rahmen der verstärkten Zusammenarbeit angestrebt. Nach mehreren erfolglosen Verhandlungsrunden wurde im Dezember 2016 die endgültige Entscheidung erneut, auf Anfang 2017, verschoben, da über eine Reihe von Detailfragen noch kein Konsens gefunden werden konnte.

****************************

Warum eine EU-weite Finanztransaktionssteuer überfällig ist[1]

Das Konzept einer allgemeinen Finanztransaktionssteuer

Die Debatte über die Einführung einer Finanztransaktionssteuer ist nicht neu. Beginnend mit Keynes (1936), der unter dem Eindruck der Great Depression eine Steuer auf Transaktionen auf dem Aktienmarkt vorschlug, um Spekulationen einzudämmen, wurden jahrzehntelang immer wieder unterschiedliche Konzepte für die Besteuerung bestimmter Finanztransaktionen in die Diskussion gebracht. Dabei lag der Fokus seit dem Ende des Bretton-Woods-Systems Anfang der 1970er Jahre und den Währungskrisen in Russland und Asien in den 1990er zunächst Jahren auf der 1972 von James Tobin vorgeschlagenen Besteuerung von Devisentransaktionen (Tobin, 1978). Mit der Einführung der gemeinsamen Währung in einer wachsenden Zahl von EU-Mitgliedsländern verlor im europäischen Kontext die Idee einer Besteuerung von Devisentransaktionen an Relevanz. In der vergangenen Dekade verlagerten sich akademische wie wirtschaftspolitische Diskussionen auf eine allgemeine Finanztransaktionssteuer, die sämtliche Finanztransaktionen mit einem einheitlichen Steuersatz belegt. Mit der jüngsten Finanzkrise gewann dieses Konzept einer allgemeinen Finanztransaktionssteuer an Einfluss,[2] auch vor dem Hintergrund der Unterbesteuerung des Finanzsektors insgesamt.[3]

Gegenüber spezifischen Transaktionssteuern hat eine breit basierte allgemeine Finanztransaktionssteuer einige grundsätzliche Vorteile.

Gegenüber spezifischen Transaktionssteuern hat eine breit basierte allgemeine Finanztransaktionssteuer einige grundsätzliche Vorteile.[4] Erstens verhindert die Besteuerung sämtlicher Finanztransaktionen Ausweichreaktionen von besteuerten auf nicht-besteuerte Transaktionen. Zweitens sind aufgrund der sehr breiten Bemessungsgrundlage auch bei einem geringfügigen Steuersatz beträchtliche Einnahmen zu erwarten. Ein solcher sehr geringer Steuersatz würde sehr kurzfristige spekulative und potentiell destabilisierende Transaktionen unrentabel machen und daher effektiv unterbinden. Längerfristig angelegte und an realwirtschaftliche Tatbestände und Vorgänge anknüpfende Transaktionen – wie etwa Devisentransaktionen zur Finanzierung von ausländischen Direktinvestitionen oder langfristige Veranlagungen von Pensionsfonds – würden dagegen von einem sehr niedrigen Steuersatz kaum beeinträchtigt. Eine allgemeine, breit basierte Finanztransaktionssteuer mit einem sehr geringen Steuersatz ist daher prinzipiell sehr gut geeignet, einen Finanzierungs- mit einem Lenkungszweck zu verbinden.

In den letzten Jahren wurden eine Reihe von empirischen Untersuchungen zu den Wirkungen der Besteuerung von Finanztransaktionssteuern auf Liquidität, Volatilität und Handelsvolumen auf den besteuerten Märkten sowie auf die Kapitalkosten veröffentlicht.[5] Ein aktueller Literaturüberblick von Hemmelgarn et al. (2015) zeigt ein gemischtes Bild und macht deutlich, dass die konkreten Gestaltungsdetails einer Finanztransaktionssteuer entscheidend für ihre tatsächlichen Effekte sind. Letztlich ist aber auch festzuhalten, dass sich die vorliegende empirische Evidenz notgedrungen auf rein nationale Erfahrungen stützen muss, von denen nur in begrenztem Maße auf Durchsetzbarkeit und Effekte einer international koordinierten, auf harmonisierter und sehr breiter Grundlage in einer größeren Gruppe von Ländern eingeführten Finanztransaktionssteuer schließen lässt.

Initiativen zur Einführung einer EU-weiten Finanztransaktionssteuer

Nach dem Scheitern einer Einigung auf G20-Ebene über die international koordinierte Einführung einer Finanztransaktionssteuer[6] begann die Europäische Kommission 2010 mit der Prüfung von Optionen einer Besteuerung des Finanzsektors (siehe European Commission, 2010). Ihr 2011 vorgelegter Vorschlag einer EU-weiten breit basierten allgemeinen Finanztransaktionssteuer sah die Einführung von Mindeststeuersätzen ab 2014 vor: 0,1% auf Aktien- und Anleihenumsätze und 0,01% auf den Handel mit Derivaten von Aktien und Anleihen. Devisengeschäfte am Spotmarkt und andere Derivate sowie typische Finanzgeschäfte von Kleinsparern wie Kredite, Hypotheken, Versicherungsverträge und Kreditkartenumsätze sollten steuerbefreit sein.[7] Betroffen wären Banken, Versicherungen sowie Fonds oder Hedgefonds. Die potentiellen Einnahmen bei EU-weiter Einhebung wurden auf 57 Mrd. € geschätzt. Neben der Stabilisierung des Finanzsektors sollte die Finanztransaktionssteuer einen angemessenen Beitrag der Finanzinstitutionen zu den Krisenkosten sicherstellen. Zudem würde sie für eine gewisse Angleichung der in einer Reihe von EU-Staaten bestehenden nationalen spezifischen Finanztransaktionssteuern (siehe Übersicht 1) sorgen und damit bestehende Verzerrungen auf dem Europäischen Binnenmarkt beseitigen.

Neben der Stabilisierung des Finanzsektors sollte die Finanztransaktionssteuer einen angemessenen Beitrag der Finanzinstitutionen zu den Krisenkosten sicherstellen.

Da die in Steuerfragen erforderliche Einstimmigkeit unter anderem aufgrund des heftigen Widerstands von Großbritannien, aber auch von Schweden, Bulgarien und Tschechien nicht erzielt werden konnte, schlug die Europäische Kommission 2012 eine Einführung der Finanztransaktionssteuer im Rahmen der verstärkten Zusammenarbeit vor. Neun EU-Staaten müssen eine Initiative basierend auf dem Instrument der verstärkten Zusammenarbeit unterstützen. Ende 2012 fanden sich im Rahmen der verstärkten Zusammenarbeit (die damit im Übrigen zum ersten Mal im Steuerbereich angewendet wird) 11 EU-Länder[8], die die koordinierte Einführung einer Finanztransaktionssteuer vorantreiben wollten. Anfang 2013 legte die Europäische Kommission einen gegenüber dem Richtlinienvorschlag von 2011 nur unwesentlich veränderten neuen Vorschlag vor, der für die teilnehmenden Länder Einnahmen von 30 bis 35 Mrd. € erbringen sollte (Europäische Kommission, 2013). Im Mai 2014 einigten sich alle teilnehmenden Länder außer Slowenien auf eine progressive Steuer auf Transaktionen von Wertpapieren und ausgewählten Derivaten, die 2016 implementiert werden sollte. Nach wiederholten ergebnislosen Verhandlungsrunden zog sich Ende 2015 Estland aus der „Koalition der Willigen“ zurück. Unter dem Vorsitz des österreichischen Finanzministers Hans-Jörg Schelling sollte nach mehreren weiteren Anläufen Ende Dezember 2016 eine endgültige Einigung über die Einführung der Finanztransaktionssteuer erreicht werden. Allerdings wurde im Dezember 2016 die endgültige Entscheidung erneut, auf Anfang 2017, verschoben, da über eine Reihe von Detailfragen noch kein Konsens gefunden werden konnte.

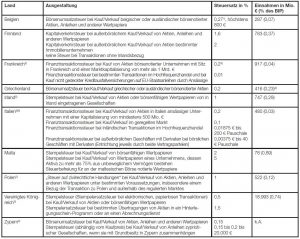

Bestehende Steuern auf Finanztransaktionen in der EU

Derzeit werden Finanztransaktionen in 10 EU-Mitgliedsländern besteuert. Im Wesentlichen erfassen diese nationalen Finanztransaktionssteuern bestimmte börsliche (in Form einer Börsenumsatzsteuer) oder außerbörsliche Wertpapiertransaktionen (siehe Übersicht 1). Sie werden mit Sätzen zwischen 0,01% und 5% erhoben und erbringen gemessen am BIP insgesamt relativ geringe Einnahmen, zwischen 0,03 % (Italien) bzw. 0,04% (Frankreich) und 0,74% (Vereinigtes Königreich) bzw. 0,89% (Malta). Interessant sind Frankreich und Italien, die beide ihre bis dato erhobenen Börsenumsatzsteuern 2008 abschafften, aber 2012 bzw. 2013 eigene, relativ breit basierte nationale Finanztransaktionssteuern einführten, die unter anderem explizit auf spekulative Transaktionen (Derivate und Hochfrequenzhandel) abzielen.[9]

Übersicht 1: Finanztransaktionssteuern in EU-Mitgliedsländern, 2015

Quellen: Bundesministerium der Finanzen (2016); OECD (2016), Europäische Kommission/Eurostat (2016), eigene Zusammenstellung und Berechnungen. – 1) Verschiedene Sondersteuersätze für bestimmte Wertpapiertransaktionen. –

2) Abgeschafft 2008, wiedereingeführt 2013. – 3) Erhöhung auf 0,3% ab 2017. – 4) Letztverfügbares Jahr 2014. –

5) Steuerbefreiungen für bestimmte Wertpapiertransaktionen. – 6) Abgeschafft 2008, wiedereingeführt 2012.

In vielen Ländern stehen die nationalen Finanztransaktionssteuern als Wettbewerbsnachteil in international integrierten Finanzmärkten permanent in der Kritik.

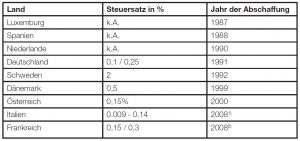

In vielen Ländern stehen die nationalen Finanztransaktionssteuern als Wettbewerbsnachteil in international integrierten Finanzmärkten permanent in der Kritik. 9 EU-Länder haben seit Ende der 1980er Jahre ihre Börsenumsatzsteuer abgeschafft (siehe Übersicht 2); die beiden letzten Länder seit Ausbruch der Krise waren 2008 Italien und Frankreich. Wie erwähnt, führten beide Länder allerdings 2012 bzw. 2013 eine breiter basierte nationale Finanztransaktionssteuer ein, unter anderem, um der Diskussion über die Einführung einer Finanztransaktionssteuer auf EU-Ebene einen Schub zu verleihen.

Übersicht 2: Abgeschaffte Börsenumsatzsteuern in EU-Mitgliedsländern

Quellen: Solilová/Nerudová/Dobranschi (2016); eigene Recherchen und Zusammenstellung. –

1) Wiedereingeführt 2013. – 2) Wiedereingeführt 2012.

Eine EU-weite allgemeine Finanztransaktionssteuer

Bei kaum einer Steuer treten die Grenzen einer unkoordinierten unilateralen Einführung im nationalen Alleingang so offensichtlich zutage wie bei einer Steuer auf Finanztransaktionen.

Bei kaum einer Steuer treten die Grenzen einer unkoordinierten unilateralen Einführung im nationalen Alleingang so offensichtlich zutage wie bei einer Steuer auf Finanztransaktionen. Die Beschränkung auf Wertpapiertransaktionen in den Ländern, die noch eine Finanztransaktionssteuer erheben, bzw. der zu beobachtende Trend zur Abschaffung der Börsenumsatzsteuer sind Ergebnis dessen, dass ein Großteil der Finanztransaktionen – insbesondere solche derivativer Natur – hochgradig mobil ist. Auch die bisherigen Erfahrungen Italiens und Frankreichs mit ihren nationalen Finanztransaktionssteuern untermauern die begrenzte Wirksamkeit einer rein nationalstaatlichen Besteuerung von Finanztransaktionen (Schäfer, 2015).

Die EU bietet den geeigneten politischen, rechtlichen, ökonomischen und regionalen Rahmen für eine koordinierte Einführung einer sehr breit basierten Finanztransaktionssteuer mit einem sehr geringen Steuersatz. Aus ökonomischer Sicht sprechen mehrere Gründe für eine koordinierte Einführung. Wird die Finanztransaktionssteuer als Lenkungssteuer zur Internalisierung negativer externer Effekte eingeführt, so ist bei unilateraler Einführung auf nationaler Ebene ein zu geringer Steuersatz zu erwarten: Denn die potentiell destabilisierenden Wirkungen von sehr spekulativen Transaktionen sind grenzüberschreitender Natur. Diese Drittländer betreffenden negativen Externalitäten werden jedoch von nationalen Regierungen bei der Festsetzung des Steuersatzes nicht berücksichtigt; dieser wird somit die negativen externen Effekte nur unvollständig internalisieren und daher den gewünschten Lenkungseffekt nicht voll entfalten können. Zum anderen besteht aufgrund der hohen internationalen Mobilität eines großen Teils der Bemessungsgrundlage die Gefahr eines ruinösen Steuerwettbewerbs, wenn Akteure auf den Finanzmärkten auf nicht-besteuernde Finanzplätze ausweichen. Die nationalen Regierungen geraten in ein Gefangenendilemma: Jedes Land würde sich mit einer als Lenkungssteuer konzipierten Finanztransaktionssteuer, die zu einer Stabilisierung der Finanzmärkte beiträgt, besser stellen. Aufgrund von befürchteten Ausweichreaktionen schrecken die nationalen Regierungen jedoch vor einer Einführung im nationalen Alleingang zurück.

Eine EU-weit koordinierte Einführung lässt neben einem Beitrag zur Stabilisierung des Geschehens auf den Finanzmärkten auch beträchtliche Steuereinnahmen erwarten.

Eine EU-weit koordinierte Einführung lässt neben einem Beitrag zur Stabilisierung des Geschehens auf den Finanzmärkten auch beträchtliche Steuereinnahmen erwarten. Entscheidende Parameter zur Schätzung der potentiellen Einnahmen sind die Höhe der Steuersätze, die Breite der Bemessungsgrundlage sowie die Elastizität der besteuerten Finanztransaktionen. Da diese in den vorliegenden Studien differieren, unterscheiden sich auch die Einnahmenschätzungen. Allerdings deuten sie sämtlich auf ein erhebliches Einnahmenpotential einer EU-weiten Finanztransaktionssteuer hin. Wie erwähnt, schätzt die Europäische Kommission das potentielle Aufkommen einer EU-weiten (ohne Kroatien) Finanztransaktionssteuer auf 57 Mrd. €. Solilová/Nerudová/Dobranschi (2016) beziffern die möglichen Einnahmen für die EU28 auf bis zu 154 Mrd. €. Eine im Rahmen der verstärkten Zusammenarbeit der Koalition der 11 Willigen eingeführte Finanztransaktionssteuer erbrächte gemäß Europäischer Kommission (2013) 30 bis 35 Mrd. €. Schulmeister/Sokoll (2013) erwarten für dieses Szenario Einnahmen von 56 Mrd. €; Solilová/Nerudová/Dobranschi (2016) kommen auf bis zu 82 Mrd. €.

Hinsichtlich der Verwendung der Einnahmen aus einer Finanztransaktionssteuer gibt es eine Reihe von unterschiedlichen Vorschlägen. Von Seiten vieler im Bereich von Entwicklungsfinanzierung aktiver NGOs wird die Devisentransaktionssteuer bzw. deren erweiterte Variante einer allgemeinen Finanztransaktionssteuer seit langem auch als Instrument zur Erzielung von Einnahmen für die Entwicklungszusammenarbeit propagiert. Die Initiative der Koalition der Willigen auf Basis der verstärkten Zusammenarbeit in der EU sieht hingegen vor, dass die Einnahmen in die nationalen Haushalte fließen und zum Schuldenabbau und/oder zur Senkung anderer Steuern verwendet werden.

Es liegt allerdings nahe, die Einnahmen zur Finanzierung einer supra- bzw. internationalen Körperschaft zu verwenden: Denn sie können einzelnen Ländern aufgrund der grenzüberschreitenden Natur der besteuerten Finanztransaktionen bzw. der Nutzung der besteuerten Finanzplätze auch durch nicht-gebietsansässige Akteure, aber auch wegen der potentiellen negativen Externalitäten insbesondere hoch-spekulativer Finanztransaktionen[10] kaum eindeutig zugeordnet werden. Zudem weisen die Steuereinnahmen insofern eine gewisse Additionalität auf, als sie ohne eine koordinierte Aktion nicht oder nur in wesentlich geringerer Höhe erzielbar wären. Einer solchen internationalen Verwendung der Einnahmen aus einer Finanztransaktionssteuer entspricht der ursprüngliche Vorschlag der EU-Kommission, wonach die Einnahmen aus einer EU-weiten Finanztransaktionssteuer einen Teil der Eigenmittel zur Finanzierung des EU-Budgets ersetzen sollten. Die Finanztransaktionssteuer wäre somit ein geeigneter Kandidat für eine Reform des EU-Eigenmittelsystems, die auf nachhaltigkeitsorientierte steuerbasierte Eigenmittel setzt.[11] Sie ermöglichte eine Senkung der nationalen EU-Beiträge, sodass die EU-Mitgliedsländer Spielräume für die Senkung wachstums- und beschäftigungsschädlicher Abgaben (wie etwa jene auf die Arbeit) gewönnen. Daher wird sie auch im Abschlussbericht der von Mario Monti koordinierten interinstitutionellen Expertengruppe als eine der Optionen für eine steuerbasierte Eigenmittelquelle geprüft.[12]

Dass eine solche Verwendung der Einnahmen bei Einführung der Steuer in einer Subgruppe der EU-Mitgliedsländer nicht zielführend ist, da es das ohnehin schon sehr komplexe Eigenmittelsystem weiter verkomplizieren und intransparenter machen würde, ist ein Nachteil der Initiative der Koalition der Willigen. Allerdings kann die Einführung im Rahmen der verstärkten Zusammenarbeit als Pilotprojekt dienen, das zeigt, dass eine koordinierte Einführung gelingen und das eine schrittweise Ausweitung auf die gesamte EU (und darüber hinaus) in Form von konzentrischen Kreisen einleiten kann.

[1] Die Forschungsarbeiten, die zu diesen Ergebnissen geführt haben, wurden gemäß der Finanzhilfevereinbarung Nr. 649339 (FairTax) im Zuge des Achten Rahmenprogramms der Europäischen Union H2020/2014-2020 gefördert.

[2] Siehe für einen Überblick über die Entwicklung der politischen Debatte über die Finanztransaktionssteuer Wahl (2016).

[3] Siehe zur Unterbesteuerung des Finanzsektors in der EU Cannas et al. (2014).

[4] Siehe ausführlich Schulmeister/Schratzenstaller/Picek (2008).

[5] Sehr wenige empirische Untersuchungen gibt es zu den Verteilungswirkungen einer Finanztransaktionssteuer; eine Analyse von Schäfer (2013) legt nahe, dass die Steuer eher progressiv wirkt.

[6] Siehe die Analyse von IMF (2010), die eines der zentralen Hintergrunddokumente für die Diskussion auf G20-Ebene darstellte.

[7] Siehe zu den konkreten Details der 2011 und 2013 vorgelegten Vorschläge der Europäischen Kommission Hemmelgarn et al. (2015).

[8] Deutschland, Frankreich, Italien, Belgien, Österreich, Spanien, Griechenland, Portugal, Slowakei, Slowenien, Estland.

[9] Siehe zu Details Schäfer (2015) und Hemmelgarn et al. (2015). Ein Teil der Einnahmen der französischen Finanztransaktionssteuer ist für Entwicklungszusammenarbeit reserviert. Ab 2017 wird der Steuersatz von 0,2% auf 0,3% angehoben und der Anteil für die Entwicklungshilfe deutlich erhöht.

[10] Siehe zu dieser Argumentation grundsätzlich Keen/Parry/Strand (2012).

[11] Siehe dazu Schratzenstaller et al. (2016) und Solilová/Nerudová/Dobranschi (2016).

[12] Siehe https://www.welt.de/politik/ausland/article161104044/Bruessel-will-separate-Steuern-fuer-Europa-erheben.html.

- Bundesministerium der Finanzen, Die wichtigsten Steuern im internationalen Vergleich, Berlin, 2016.

- Cannas, G., Cariboni, J., Marchesi, M., Nicodème, G., Petracco Giudici, M., Zedda, S., Financial Activities Taxes, Bank Levies and Systemic Risk, European Commission Taxation Paper 43, 2014.

- Europäische Kommission, Vorschlag für eine Richtlinie des Rates über die Umsetzung einer Verstärkten Zusammenarbeit im Bereich der Finanztransaktionssteuer, COM(2013) 71 final, 2013.

- Europäische Kommission/Eurostat, National Tax List, 2016.

- European Commission, Financial Sector Taxation, European Commission Taxation Paper, Nr. 25, 2010.

- Hemmelgarn, Th., Nicodème, G., Tasnadi, B., Vermote, P., Financial Transaction Taxes in the European Union, European Commission Taxation Paper, Nr. 62, 2015.

- International Monetary Fund (IMF), A Fair and Substantial Contribution by the Financial Sector: Final report to the G20, Washington DC, 2010.

- Keynes, J.M., The General Theory of Employment, Interest, and Money, London, 1936.

- Keen, M., Parry, I., Strand, J., Market-based Instruments for International Aviation and Shipping as a Source of Climate Finance, World Bank Policy Research Working Paper, Nr. WPS5950, 2012.

- OECD, Revenue Statistics 1960-2015, OECD Publishing, 2016.

- Schäfer, D., Fiscal and Economic Impacts of a Limited Financial Transaction Tax, DIW Politikberatung kompakt, Berlin, 2015.

- Schäfer, D., EU-Finanztransaktionssteuer und ihre Auswirkung auf Einkommens- und Vermögensverteilung, in: Vierteljahrshefte zur Wirtschaftsforschung, Nr. 1, 2013, S. 177-190.

- Schratzenstaller, M., Krenek, A., Nerudová, D., Dobranschi, M., EU Taxes as Genuine Own Resource to Finance the EU Budget – Pros, Cons and Sustainability-oriented Criteria to Evaluate

- Potential Tax Candidates, FairTax Working Paper, Nr. 3, 2016.

- Schulmeister, S., Schratzenstaller, M., Picek, O., A General Financial Transaction Tax – Motives, Revenues, Feasability and Effects, Wien, 2008.

- Schulmeister, S., Sokoll, E., Implementation of a Financial Transaction Tax by a Group of EU Member States: Estimation of the Size and Distribution of Revenues and of the First-mover

- Advantage of the Participating Countries, Wien, 2013.

- Solilová, V., Nerudová, D., Dobranschi, M., Sustainability-oriented Future EU Funding: A Financial Transaction Tax, FairTax Working Paper, Nr. 5, 2016.

- Tobin, J., Proposal for International Monetary Reform, in: Eastern Economic Journal, Nr. 4, 1978, S. 153-159.

- Wahl, P., More Than Just Another Tax, in: Pogge, Th., Mehta, K. (Hrsg.), Global Tax Fairness, Oxford, 2016, S. 204-220.

ISSN 2305-2635

Die Ansichten, die in dieser Publikation zum Ausdruck kommen, stimmen nicht unbedingt mit jenen der ÖGfE oder jenen der Organisation, für die die Autorin arbeitet, überein.

Zitation

Schratzenstaller, M. (2017). Warum eine EU-weite Finanztransaktionssteuer überfällig ist. Wien. ÖGfE Policy Brief, 02’2017