Handlungsempfehlungen

- Die Wirtschaftspolitik der EU hat aus den Fehlern im Zuge der globalen Finanzkrise gelernt; dennoch verlangt auch die aktuelle Krisenbekämpfung eine kritische Analyse.

- Die im Euroraum geplanten Investitionsmaßnahmen müssen zügig und treffsicher umgesetzt werden, um die geringere fiskalpolitische Manövriermasse gegenüber den USA wenigstens teilweise auszugleichen.

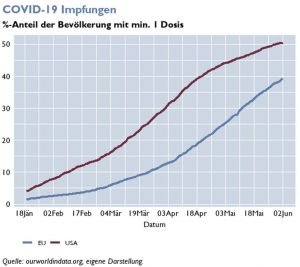

- Auch die europäische Impfstrategie muss noch energischer werden, um den Abstand zu den USA im Laufe der wirtschaftlichen Erholung zu verkürzen.

Zusammenfassung

Trotz milderer Lockdown-Maßnahmen und entsprechend höheren Fall- und Todeszahlen kommen die USA konjunkturell wesentlich besser aus der COVID-19-Krise als der Euroraum: Obwohl der BIP-Einbruch im Vorjahr nur rund die Hälfte betrug, ist die Erholung heuer um etwa 50 % schneller. Zwar hatte die vorige US-Administration Gesundheit der Wirtschaft untergeordnet, und das weniger solidarische US-Gesundheitssystem mag diesen kurzfristigen Trade-off verschlimmert haben. Umgekehrt hat die raschere Durchimpfung in den USA die Erholung sicher beschleunigt. Auch strukturelle Gründe wie die relative Bedeutung der exportabhängigen Industrie, des Tourismus oder der Digitalwirtschaft spielen sicher eine Rolle. Ein Großteil der Erfolgsdifferenz kann jedoch durch die Fiskalpolitik sowie zu einem gewissen Grad durch die Geldpolitik erklärt werden. Die budgetäre Reaktion der USA war allein im Vorjahr mindestens doppelt so expansiv, wenn auch weniger zielgerichtet als im Euroraum. Im laufenden Jahr ist der Unterschied vermutlich sogar noch größer. Andererseits profitiert auch die europäische Exportwirtschaft von der Belebung der amerikanischen Nachfrage. Zudem weitete die US-Notenbank ihre Ankaufsprogramme noch schneller als das Eurosystem aus und kooperierte dabei mit dem US-Finanzministerium. Jedoch beleben die US-amerikanischen Maßnahmen zumindest kurzfristig die Inflation.

Alle Autoren sind (bzw. waren) bei der Oesterreichischen Nationalbank (OeNB) beschäftigt. Die hier vertretenen Ansichten spiegeln deren persönliche Meinung wider und nicht notwendigerweise die der OeNB oder des Eurosystems.

****************************

Mildere und kürzere COVID-19-Rezession in den USA als im Euroraum: Budgetpolitik im Fokus

1. Höhere Todeszahlen und weniger Eindämmungsmaßnahmen in den USA

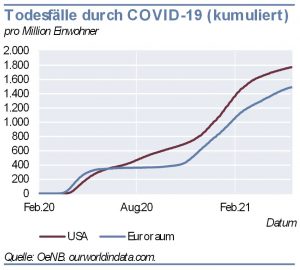

Die USA verzeichneten bis zum 17. Mai 2021 ca. 24.000 Todesfälle mehr als der Euroraum. Bis dahin starben weltweit knapp 3,4 Millionen Menschen. Die kumulierte Zahl der Toten erreichte in den USA 586.000, während sich im Euroraum 562.000 Todesfälle mit dem Virus in Verbindung bringen lassen, obwohl die Bevölkerungszahl hier etwas höher ist (342 vs. 330 Millionen).

In den USA verstarben ca. 1.771 Personen pro Million Einwohner an COVID-19 bis zum 17. Mai 2021. Die Vergleichszahl für den gewichteten Euroraum-Durchschnitt[1] beträgt 1.491 pro Million Einwohner. Je nach Ausbrüchen der Pandemie bzw. Maßnahmensetzung zur Eindämmung des Virus gibt es große regionale Unterschiede bei der Anzahl der bestätigten COVID-Erkrankten und -Toten.

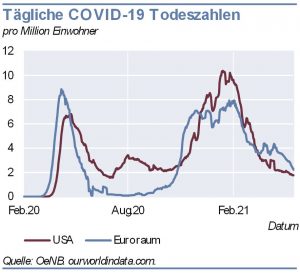

Die kumulierten Todeszahlen lagen in der ersten Phase der Pandemie bis Ende Juni 2020 im Euroraum höher als in den USA. Dies ist vor allem auf die schweren Ausbrüche in Italien und Frankreich zurückzuführen. Seit Juni 2020 liegen die kumulierten Todeszahlen pro Million Einwohner in den USA jedoch deutlich über dem Euroraum-Durchschnitt. Ausschlaggebend hierfür waren die unterschiedlichen Entwicklungen im Sommer und frühen Herbst 2020. Während die täglichen Neuinfektionen bzw. Todeszahlen im Euroraum ab Ende Mai 2020 auf ein äußerst geringes Ausmaß reduziert werden konnten, verzeichneten die USA über den gesamten Sommer hinweg deutlich mehr Todesfälle.

Die Entwicklung der Todeszahlen in den USA war im Verlauf der Pandemie auf bundesstaatlicher Ebene stark unterschiedlich.[2] Die ersten großen Ausbrüche im März und April 2020 wurden im Nordosten der USA – allen voran in und um New York City – verzeichnet, während andere Gebiete in den ersten Monaten der Pandemie kaum Fall- bzw. Todeszahlen zu beklagen hatten.[3] Durch rigorose Maßnahmen konnten im Nordosten die Neuinfektionen – ähnlich wie in Europa – schnell und erfolgreich reduziert werden. Die COVID-Hotspots verlagerten sich in den USA im weiteren Verlauf (Juni bis August) in den Süden, Westen und mittleren Westen.[4] Das weitaus höhere Niveau der täglichen Todeszahlen in den USA im Sommer 2020 ist mit diesen zeitversetzten COVID-Ausbrüchen in den unterschiedlichen Regionen zu erklären. Der neuerliche starke Anstieg im Herbst verlief in den USA dagegen überall beinahe synchron.

Ab Oktober 2020 begannen die Todeszahlen auch im Euroraum wieder deutlich anzusteigen. Diese Entwicklungen wurden im Folgenden häufig als „zweite Welle“ bezeichnet. Diese führte dazu, dass die täglichen Todeszahlen im Euroraum von November bis Mitte Dezember über denen der USA lagen.

Die zweite Welle forderte in beiden Regionen deutlich mehr Tote als zu Beginn der Pandemie. Die täglichen Todeszahlen in den USA lagen von Mitte Dezember bis Mitte März über denen im Euroraum. In beiden Regionen wurden erneut strenge Maßnahmen zur Eindämmung des Virus gesetzt. Im Vergleich zum Euroraum waren die USA jedoch bei der Durchführung ihrer Impfkampagne deutlich schneller. Dies ist wohl der Hauptgrund dafür, dass die täglichen Todeszahlen im Euroraum seit Mitte März über denen der USA liegen.

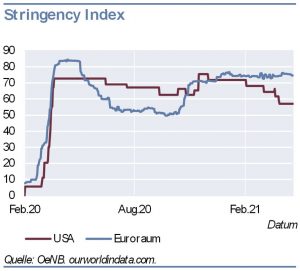

Während der heftigsten Phasen der Pandemie (Frühling und Winter 2020) wurden im Euroraum tendenziell strengere Maßnahmen beschlossen als in den USA. Der Stringency Index zeigt Unterschiede bei den gewählten Maßnahmenpaketen zur Eindämmung der Pandemie.[5] Da für die USA nur ein Gesamtindex besteht, der den Wert für den jeweils strengsten Bundesstaat abbildet, sind die Indexwerte schwer mit dem Euroraumdurchschnitt vergleichbar. Trotz der verzerrenden Darstellung der Niveaus lassen sich jedoch Informationen über den Pandemieverlauf ablesen. Während der Sommermonate bis Mitte Oktober erscheinen die Einschränkungen in den USA laut Stringency Index zwar höher als im Euroraum-Durchschnitt, trotzdem konnten die täglichen Todeszahlen in diesem Zeitraum in vielen Regionen nie auf das geringere Niveau des Euroraums reduziert werden. Dies ist einerseits auf die oben angesprochenen zeitversetzten Ausbrüche in den USA, und andererseits auf die stark variierenden Maßnahmenpakete auf bundesstaatlicher Ebene zurückzuführen. Im Stringency Index werden stets die Maßnahmen der jeweils strengsten Sub-Region gezeigt. Untersuchungen der University of Oxford ergaben jedoch, dass Staaten im mittleren Westen der USA sowie republikanische Staaten weitaus weniger strenge Maßnahmen setzten als Staaten im Nordosten, die typischerweise demokratisch regiert werden.[6] Im Ergebnis bedeutet das, dass der Index die Striktheit der Maßnahmen in weiten Teilen der USA überschätzt. Weiters ist hier anzumerken, dass der Stringency Index in den USA von Februar bis Mitte Mai 2021 stufenweise abnahm, während er sich im Euroraum kaum veränderte. Dies ist ein weiteres Indiz dafür, dass die Reduktion der täglichen Todeszahlen in den USA an der schnelleren Impfkampagne liegt.

2. Mildere Rezession trotz heftigerem Pandemieverlauf in den USA

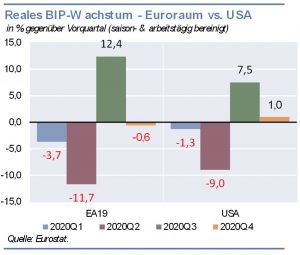

Im direkten BIP-Vergleich schneiden die USA seit dem Ausbruch von COVID-19 deutlich besser als der Euroraum ab. Konkret ist das BIP im Euroraum im Jahr 2020 gegenüber dem Vorjahr um 6,8 % eingebrochen, während das BIP in den USA nur um 3,5 %, also nur etwa halb so tief gesunken ist (gemäß erster Schätzung von Eurostat bzw. Department of Commerce). Trotz des stärkeren Einbruchs im Vorjahr bilden auch die aktuellen Prognosen für das laufende Jahr keine stärkere Erholung des Euroraums ab. Laut Prognose des Internationalen Währungsfonds soll 2021 das BIP-Wachstum des Euroraums 4,4 % betragen, deutlich geringer als jenes der US-Wirtschaft von 6,4 %. Erst ab 2022 erwartete der IWF ein höheres Wachstum im Euroraum (3,8 %) als in den USA (3,5 %). In einer längerfristigen Betrachtung lässt sich erkennen, dass auch schon während der globalen Finanzkrise bzw. der Großen Rezession (ab 2008) die Wirtschaft des Euroraums mehr als jene der USA schrumpfte und sich dann auch noch in den Folgejahren langsamer erholte (bzw. in eine Double-Dip Rezession fiel). Ähnliches ließ sich übrigens auch über die Dotcom-Krise Anfang des Jahrtausends sagen. All das könnte auf mangelnde Resilienz des Euroraums oder Fehler in der Wirtschaftspolitik im Gefolge von Krisen deuten.

Die entsprechenden BIP-Quartalzahlen spiegeln das Muster der oben erwähnten Daten zu Todesfällen nach COVID-19-Infektionen bzw. Stringenz der Gegenmaßnahmen wider. Während im ersten und zweiten Quartal des Vorjahres der BIP-Einbruch im Euroraum (gegenüber dem jeweiligen Vorquartal) viel stärker als in den USA ausfiel, war die Erholung im dritten Quartal im Euroraum stärker als in den USA, wo die erste COVID-19-Welle im Sommer verzögert auftrat.[7] Im vierten Quartal wiederum betraf die zweite Welle den Euroraum stärker, was sich in einer leicht negativen BIP-Veränderung ausdrückte. Der unterschiedliche Pandemieverlauf von USA und Euroraum erlaubt es also, möglicherweise das Muster, nicht aber die Größenordnungen der BIP-Differenz zwischen den beiden Wirtschaftsräumen zu erklären.

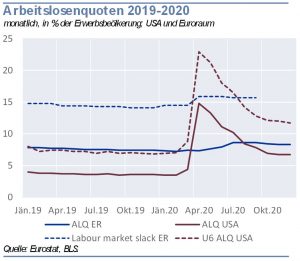

Am Arbeitsmarkt zeigt sich zumindest kurzfristig eine vergleichsweise ungünstigere Situation in den USA. So stieg dort die Arbeitslosenquote von 3,5 % im Februar 2020 abrupt auf 14,8 % im April, sank aber seither stetig und lag im Februar 2021 bei 6,2 %. Im Unterschied dazu finden im Euroraum die Veränderungen der Arbeitslosenquote sehr gedämpft, allerdings auf einem langfristig höheren Niveau statt: Sie stieg seit der Pandemie von 7,3 % im April 2020 auf 8,7 % im August, um dann langsam wieder auf 8,1 % im Jänner 2021 zu sinken. Die Hauptursache für den geringeren Anstieg im Euroraum sind massiv in Anspruch genommene Kurzarbeitsschemata, die zwar auch in den USA existieren, aber dort mangels Attraktivität für ArbeitnehmerInnen und ArbeitgeberInnen kaum wahrgenommen werden.[8] Für beide Wirtschaftsräume gibt es auch sogenannte Unterbeschäftigungsraten, die zusätzlich zur offiziellen Arbeitslosigkeit die unfreiwillige Teilzeitbeschäftigung oder nicht mehr arbeitsuchende Beschäftigungslose erfassen.[9] [10] Zwar sind diese beiden Reihen nicht vollständig miteinander vergleichbar, eine Niveauanhebung ist jedoch in beiden Fällen ersichtlich.

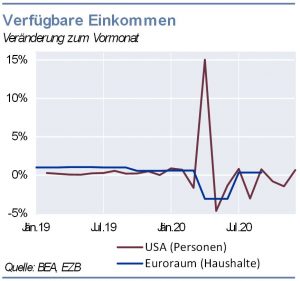

Angesichts der rasch gestiegenen Arbeitslosigkeit ist der plötzliche und starke Anstieg der verfügbaren Einkommen in den USA besonders eindrücklich[11] – just zum selben Zeitpunkt, an dem sie im Euroraum sanken.[12] Die Vergleichbarkeit der Datenreihen ist jedoch begrenzt. Die USA-Daten beziehen sich nämlich auf das persönliche verfügbare Einkommen, während im Euroraum das verfügbare Haushaltseinkommen gemessen wird. Diese und ähnliche Unschärfen erklären jedoch den Kern des aufgezeigten Phänomens.[13] Vielmehr stecken hinter diesem Anstieg vor allem Hilfsgelder an über 30 Millionen US-BürgerInnen, die während der ersten Welle der Pandemie im Frühjahr 2020 unter anderem von einer Aufstockung des Arbeitslosengeldes um 600 Dollar pro Woche profitiert haben.

3. Wirtschaftspolitische Entschlossenheit mildert Krise in den USA

Die unterschiedliche Leistung der beiden Wirtschaftsräume mag viele Ursachen haben. Die vorherige US-Administration hat sich zu Beginn der Pandemie bewusst gegen schärfere Maßnahmen zur Eindämmung entschieden. Ein gewisser Trade-off zwischen Gesundheit und Wachstum ist somit intendiert. Ob er tatsächlich existiert kann hier nicht empirisch geklärt werden.[14] Ebenso wenig lässt sich hier befriedigend beantworten welche Rolle strukturelle Faktoren spielen, wie das vergleichsweise unsolidarische US-Gesundheitssystem oder die relative Bedeutung des Tourismus bzw. der Digitalwirtschaft.[15] [16] Ein Großteil der Wachstumsdifferenz lässt sich jedoch bereits durch Unterschiede in der Makropolitik erklären.

a. Geldpolitik

Anfang März 2020 begann die US-Notenbank (Fed) die Zinsen zu senken, zuerst um 50 Basispunkte auf 1,25 %, danach um 100 Basispunkte auf 0,25 %.[17] Im Euroraum sind die Zinsen seit September 2019 unverändert bei -0,5 % (Einlagezinsen), 0 % (Hauptrefinanzierungszinssatz) und 0,25 % (Spitzenrefinanzierungsfazilität).

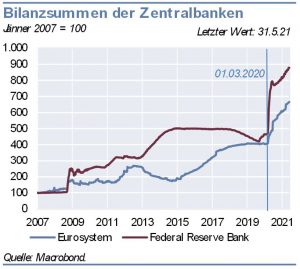

In beiden Regionen führten Ausweitungen der Ankaufsprogramme zu einem signifikanten Anstieg der Zentralbankbilanz. In den USA verdoppelte sich die Bilanz der Fed beinahe, von rund 4,2 Billionen USD im Februar 2020 auf rund acht Billionen USD Ende Mai 2021, wobei vor allem der Ankauf von Staatsanleihen deutlich ausgeweitet wurde. Die Bilanzausweitung beschleunigte sich besonders zwischen Ende März und Ende Mai 2020. Im Sommer des vergangenen Jahres wurden sogar Netto-Verkäufe getätigt, bevor im Herbst die Ankäufe wieder intensiviert wurden. Derzeit kauft die Fed pro Monat Staatsanleihen in der Höhe von mindestens 80 Milliarden USD an. Darüber hinaus werden hypothekenbesicherte Wertpapiere der drei großen quasi-öffentlichen Hypothekenfinanzierer im Ausmaß von mindestens 40 Milliarden USD pro Monat angekauft.[18]

Zudem kam es in den USA zu einer Kooperation zwischen der US-Notenbank und dem US-Finanzministerium. Etwa ein Dutzend neuer Notfall-Fazilitäten (emergency lending facilities) für die Intervention in Primär- und Sekundärmärkten, Märkten zur Finanzierung von Bundesstaaten und Bezirken oder Unternehmensfinanzierung wurde eingerichtet und mit Eigenkapital des Finanzministeriums ausgestattet. Die Notenbank begann sodann mit dem Zuschuss von Fremdkapital, womit die Anlagetätigkeit aufgenommen werden konnte. Die Notfall-Fazilitäten werden durch das Zentralbankgesetz (Federal Reserve Act, Abschnitt 13(3)) ermöglicht, sie waren im Zuge der Großen Depression 1932 eingeführt worden. Dies erlaubt der Fed als Kreditgeber (letzte Instanz) für den nicht-finanziellen Unternehmenssektor zu fungieren.

Auch in der Finanzkrise 2008 wurde auf diese Maßnahmen zurückgegriffen, wenngleich der Dodd-Frank Act aus dem Jahr 2010 die Kreditvergabe der Fed mittlerweile soweit beschränkt, als sie keine Einzelunternehmen mehr finanzieren darf (wie das beispielsweise bei AIG nach der Finanzkrise der Fall war). Der Vorteil dieser Notfall-Kredit-Fazilitäten für die Fed liegt in der Auslagerung des Ausfallsrisikos aus ihrer Bilanz – Ausfälle werden durch das zugeschossene Eigenkapital des Finanzministeriums gedeckt, welches bei Bedarf erhöht werden kann. Einige der Fazilitäten liefen Ende 2020 aus und wurden nicht verlängert.

b. Fiskalpolitik

Die fiskalpolitische Reaktion in den USA war noch schneller und expansiver als jene im Euroraum. Die ersten Hilfsmaßnahmen in der Höhe von rund zwei Billionen US-Dollar (ca.

10 % des BIP des Vorjahres) wurden am 27. März 2020 im Parlament verabschiedet und sofort vom damaligen Präsidenten Trump unterzeichnet. Sie beinhalteten unter anderem 850 Milliarden USD für den Unternehmenssektor, davon 500 Milliarden USD zur Etablierung von Finanzierungsfazilitäten für definierte Wertpapiermärkte in Kooperation mit der US-Notenbank, Direktzahlungen in der Höhe von 1.200 USD und die Erhöhung des Arbeitslosengeldes um 600 USD pro Woche. Diese erste Runde an fiskalischen Maßnahmen lief im Juli 2020 aus.

Im August folgte eine Verlängerung der Aufstockung des Arbeitslosengeldes, allerdings auf Basis von executive orders der Trump-Administration und nicht durch Beschlussfassung im Kongress. Dies führte dazu, dass die Höhe (400 USD pro Woche) um ein Drittel geringer war als in der ersten Runde. Im Dezember wurde dann formell das zweite Fiskalpaket in der Höhe von 900 Milliarden. USD (etwa 4,5 % des BIP) im Kongress verabschiedet. Es beinhaltete eine, wenn auch halbierte Fortführung der Aufstockung des Arbeitslosengeldes (300 USD pro Woche) sowie der einmaligen Direktzahlungen an US-Haushalte (600 USD) für Individuen.[19]

Im Euroraum war die Höhe der diskretionären fiskalischen Maßnahmen sehr heterogen und in den meisten Ländern deutlich zurückhaltender als in den USA. Nur in Deutschland reichte das Ausmaß diskretionärer Maßnahmen, gemessen in Prozent des BIP, zu Beginn der Krise an jenes der USA heran. In anderen wichtigen Ländern der Währungsunion (FR, IT, ES) war der fiskalische Impuls zu Beginn der Krise deutlich geringer – zudem bestanden die Maßnahmen zum größten Teil aus Stundungen und Kreditgarantien, deren Wachstumseffekte unklarer sind. So empfahl der Internationale Währungsfonds (IWF) in seiner April-Prognose für Europa auch eine treffsicherere Ausgestaltung der Hilfen für den Unternehmenssektor. Insbesondere sollten schuldenerhöhende Liquiditätshilfen die Eigenkapitalausstattung betroffener Unternehmen verbessern. Schätzungen des IWF zufolge könnte ein Fiskalpaket in der (moderaten) Größenordnung von drei Prozent des BIP ausreichen, um den prognostizierten Wachstumspfad von vor der Pandemie zu erreichen.

In Österreich verabschiedete die Regierung laut IWF eines der größten Fiskalpakete im Ausmaß von 12,6 % des BIP (rund 50 Milliarden Euro). Die Ausgaben umfassen Mittel für den Gesundheitssektor, Kurzarbeitsregelungen, Liquidität für Unternehmen (Fixkostenzuschuss bzw. Ersatz des Umsatzverlustes) sowie Kreditgarantien. Dazu kommen auf der Einnahmenseite Stundungen von Steuer- und Abgabenverpflichtungen für den privaten Sektor (Einkommens-, Unternehmens- oder Umsatzsteuer sowie Abgaben zur Sozialversicherung). Alles in allem konnte das Finanzierungsdefizit des öffentlichen Sektors im vergangenen Jahr (rund

8,9 % des BIP) die (höheren) Finanzierungsüberschüsse des privaten Sektors (rund 10,9 % des BIP) beinahe vollständig kompensieren.

Das COVID‑19-Aufbaupaket der EU in Höhe von formal 750 Milliarden Euro (NextGenerat onEU) ändert nicht viel an der vergleichsweise geringen Bedeutung der Fiskalpolitik bei der Milderung der Rezession im Euroraum, selbst wenn es eine Abkehr vom Sparparadigma der letzten Krise signalisiert. Es handelt sich dabei weniger um einen kurzfristigen Stimulus, sondern um mittelfristige Investitionsausgaben, die beginnend mit nächstem Halbjahr über die nächsten sechs Jahre verwendet werden sollen. Zudem ist ein beträchtlicher Teil der Mittel für EU-Mitgliedsländer außerhalb des Euroraums bestimmt. Darüber hinaus besteht fast die Hälfte der Summe aus Darlehen, und es ist noch fraglich wieviel davon Länder mit geringem fiskalischem Spielraum überhaupt aufnehmen wollen. Außerdem ist es unwahrscheinlich, dass jene Länder Kredite beanspruchen werden, die sich am Markt selbst günstiger finanzieren können.

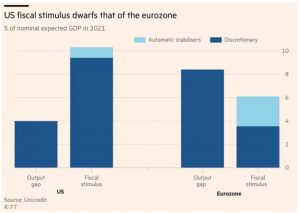

Das Budgetdefizit stieg in den USA im Jahr 2020 auf 16,1 % des BIP, während es im Euroraum auf rund 8 % anstieg.[20] Für 2021 legte die US-Regierung ein ambitioniertes Paket in der Höhe von 1,9 Billionen USD vor, das ebenfalls Direktzahlungen an US-Haushalte als auch eine Aufstockung der wöchentlichen Arbeitslosengelder vorsieht. Zudem legte US-Präsident Joe Biden zwei mittel- bis langfristige Pläne vor, die teilweise über Steuererhöhungen finanziert werden sollen: ein 2,5 Billionen US-Dollar Plan für Infrastruktur und klimaneutrale Transformation sowie ein 1.8 Billionen US-Dollar Plan für Familien und Bildung. Schätzungen der UniCredit zeigen die Dimensionen der fiskalischen Maßnahmen dies- und jenseits des Atlantiks. Am Unterschied zwischen der Produktionslücke und geplanten Fiskalmaßnahmen entzündete sich in den USA letzthin eine heftige Debatte über die Inflationsentwicklung in den nächsten Monaten bzw. Jahren. Ein Versuch der Einordnung findet sich im nächsten Abschnitt. Für die Schuldenquoten ergibt sich daraus jedenfalls ein Anstieg im Jahr 2020 von 108,7 % auf 127,9 % in den USA und von 85,9 % auf 101,7 % im Euroraum.

Allerdings schließt unsere Analyse andere Faktoren hinter dem Wachstumsdifferenzial zwischen Europa und den USA nicht zwangsweise aus. In einer kurzen Analyse zu dieser Thematik kommt der IWF zum Schluss, dass vor allem freiwillige Beschränkungen, die in Europa ausgeprägter als in den USA waren, sowie die Struktur der Wirtschaft eine große Rolle spielen.[21] Insbesondere in den Euroraumländern Italien, Frankreich und Spanien waren die freiwilligen Beschränkungen sehr ausgeprägt. Dazu ist zu sagen, dass gerade in diesen Ländern teils weit härtere und längere de iure Beschränkungen herrschten als in anderen Euroraumländern (beispielweise in Österreich oder Deutschland). Eine Analyse der spanischen Notenbank (Banco de España, BdE) kommt allerdings zum Schluss, dass der stärkere Einbruch im ersten Halbjahr 2020 vor allem auf die größere Offenheit des Euroraums und den höheren Anteil des verarbeitenden Gewerbes verglichen mit den USA zurückgeht, während der Anteil des Dienstleistungssektors in beiden Regionen in etwa vergleichbar ist.[22] Dennoch zeigt die Analyse der BdE, dass die Reaktion der Wirtschaftspolitik, im Gegensatz zu den Analysen des IWF, ein wichtiger Faktor hinter den Wachstumsdifferentialen in beiden Regionen zu sein scheint. Zudem wird auch auf den schnelleren Fortschritt des Impfprogramms in den USA hingewiesen. In beiden Analysen bleiben dennoch Fragen und Details offen, die allerdings hier nicht behandelt werden können.[23]

4. Schnellere Durchimpfung in den USA beschleunigt wirtschaftliche Erholung

a. Unsicherheiten – Impfungen und wirtschaftliche Aussichten

Die Impfprogramme sind mittlerweile in beiden Wirtschafträumen voll im Gange und Unsicherheiten bezüglich Impfstoffversorgung und -logistik wurden reduziert. Durch den früheren Start und durch die schnellere Bereitstellung von großen Impfstoffmengen konnten die Vereinigten Staaten bereits im Jänner zumindest 5 % der Gesamtbevölkerung eine erste Impfung zukommen lassen. Dieser Startvorteil führte zu einer persistent besseren Durchimpfungsrate im Vergleich zur Europäischen Union. Fast sechs Monate nach Impfbeginn, haben in den USA über 50 % der Bevölkerung zumindest die erste Impfung erhalten, während der Euroraum zwar mit knapp 40 % zurückliegt, aber aufholt.[24] Allerdings ist bereits ein leichter Rückgang der täglich verabreichten Impfungen in den USA erkennbar.

Unsicherheiten ergeben sich aus epidemiologischen und ökonomischen Aspekten. Seltene Nebenwirkungen der Impfungen, die eine (vorübergehende) Aussetzung von bestimmten Impfstoffen notwendig machten, haben zu Unsicherheiten in der Bevölkerung geführt. Dies kann sich, besonders im Hinblick auf die sinkenden Impfraten, negativ auf das Erreichen der Herdenimmunität auswirken. Ein zusätzliches Risiko stellt die möglicherweise verstärkte Infektionsdynamik bedingt durch Virusmutationen oder durch einen geringeren Schutz der Impfungen gegen bestimmte Mutationen dar.[25] Sollten wieder (partielle) Lockdowns und Kontaktbeschränkungen das Mittel der Wahl sein, ist mit einem erneuten Einbruch der Wirtschaftsleistung zu rechnen. Dies hängt sowohl von der Art der Einschränkungen (Einzelhandel, Freizeitsektoren, Tourismus etc.) als auch von der Art der staatlichen Kompensation des Einkommensausfalls (Firmen und Haushalte) ab. Bezüglich der Wirkung von Stimuli sind auch noch Unsicherheiten des Fiskalmultiplikators (Erhöhung der Wirtschaftsleistung durch zusätzliche Staatsausgaben oder Steuersenkungen) zu beachten, etwa angesichts steigender Sparquoten und mangelnden Konsumgelegenheiten.

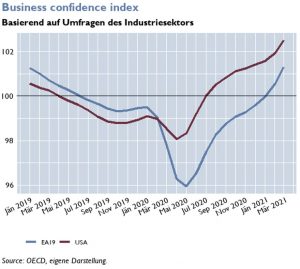

b. Vertrauen der US-Produzenten erholt sich rascher

Es zeigen sich deutliche Unterschiede im Konsumenten- und Produzentenklima der betrachteten Wirtschaftsräume im Verlauf der Pandemie. Während die Aussichten der Produzenten (Business Confidence Index) Ende März 2021 auf ein positiveres Geschäftsklima in der nahen Zukunft schließen lassen, sind die befragten Haushalte (Consumer Confidence Index) eher pessimistisch eingestellt. In den Vereinigten Staaten sind die Einschätzungen des Geschäftsklimas bereits seit Juli 2020 positiv (>100), was durch die hohen Fiskalstimuli zusätzlich begünstigt wurde. Die hohen staatlichen Direkttransfers wirken sich allerdings nicht deutlich auf den Konsumentenvertrauensindex aus, sodass dieser sowohl in den USA als auch in der Eurozone weiterhin einen negativen, wenn auch verbesserten, Ausblick aufweist. Dies kann mit einer höheren Unsicherheit der Konsumenten erklärt werden.

Business (oben) und Consumer (unten) Confidence Index (Quelle: OECD): Werte über 100 signalisieren einen optimistischen Blick in die nahe Zukunft, während Werte unter 100 eine abnehmende Zuversicht anzeigen. Für die Eurozone wurden gewichtete Durchschnitte der Mitglieder herangezogen.

c. US-Inflation rückt in den Fokus

Zahlreiche Indikatoren und Daten bezüglich Inflationserwartungen spiegeln einen Anstieg der Inflation in den Vereinigten Staaten wider. Im Euroraum kann zurzeit nicht von einem generellen Trend gesprochen werden. Hier fällt der jüngste Anstieg der Inflation und der entsprechenden Erwartungen geringer aus und wird zudem von Einmalfaktoren (deutsche Steuerreformen, COVID-bedingte Messprobleme sowie verschobene Winterschlussverkäufe) bestimmt. Die hohe Unsicherheit bezüglich des weiteren Verlaufs der Pandemie und Konjunktur bestimmt die Inflationsprognosen mit entsprechenden Implikationen für die Geldpolitik. Daten zu Inflationserwartungen in den Vereinigten Staaten zeigen einen Anstieg der Inflation auf über 2 % in den nächsten fünf Jahren (basierend auf der 5-Jahres Break-even-Inflationsrate). Die für den Euroraum üblicherweise verwendeten Inflationsswaps (für 5 Jahre in 5 Jahren) steigen auf ein deutlich niedrigeres Niveau (zuletzt bei 1,5 %).[26]

Zwei Kräfte wirken entgegen: Einerseits kann eine deutliche Nachfragesteigerung bei nur mäßig steigender Produktion den Inflationsdruck erhöhen bzw. einen unvorhergesehenen Inflationsanstieg hervorrufen (surprise inflation).[27] Über Importe „exportieren“ dann die USA typischerweise einen Teil des heimischen Inflationsdrucks in andere Länder und Regionen. Andererseits kann erhöhte Unsicherheit zur Nachfragezurückhaltung führen; und zwar trotz hoher Stimuli, die in vielen Fällen nur verlorene Einkommen kompensieren.[28]

Allerdings lag die Inflation sowohl in den USA als auch im Euroraum seit der Finanzkrise meist (deutlich) unter den jeweiligen Zielwerten (zwei Prozent in den USA, über ein Prozent im Euroraum). Je nach Definition der „mittleren Frist“ könnte ein zeitweises Überschießen der Inflation sogar den jeweiligen Mandaten entsprechen. Dies gilt insbesondere für die USA, wo die Fed im Zuge der Anpassung ihrer geldpolitischen Strategie ein Average Inflation Targeting beschlossen hat. Dadurch kann die Inflationsrate auch für eine bestimmte Zeit über dem 2‑Prozent‑Ziel liegen, wenn sie davor unter diesem Zielwert lag.

Dennoch haben gestiegene Inflationserwartungen bereits unmittelbar Auswirkungen auf die Finanzmärkte gezeigt. Zum einen hat sich die Nachfrage nach US-Staatsanleihen (T-Bills) mit Laufzeiten unter zwei Jahren erhöht, während die Renditen für längerfristige US-Staatsanleihen gestiegen sind. Des Weiteren führen die Inflationserwartungen auch zu einem Boom bei Hypotheken, weil Investoren noch von der derzeitig günstigen Realzinssituation profitieren wollen.

Noch divergiert die Wirtschaftsentwicklung der beiden Wirtschaftsräume und lässt somit auch die Risiken für die Preisstabilität unterschiedlich beurteilen. In den USA ist bereits seit Jahresbeginn 2021 eine robustere Erholung in Kraft, die kurzfristig einen weiteren Anstieg der Inflation über den Zielwert nach sich ziehen dürfte. Im Euroraum hingegen führten abermalige Lockdowns zu einem neuerlichen Einbruch im ersten Quartal 2021. Nun aber stellt sich die konjunkturelle Lage deutlich besser dar. Dank Auslandsnachfrage, fiskalischen Impulsen und den nun doch voranschreitenden Impfungen lässt das verbesserte Geschäftsklima einen dynamischen Aufschwung erwarten. Der jüngste Inflationsanstieg ist vermutlich Großteils temporär und zudem auf vergleichsweise niedrigem Niveau.

[1] Für die Berechnungen wird ein nach der Bevölkerungsgröße gewichteter Euroraum-Durchschnitt verwendet.

[2] Regional Cases per 1M People | The COVID Tracking Project

[3] New York, New Jersey, Massachusetts etc.

[4] Süden: Florida, Texas, Georgia etc.; Westen: California, Arizona, New Mexico etc.; Mittlerer Westen: Michigan, Ohio etc.

[5] Er besteht aus 9 Indikatoren – wie etwa Schulschließungen, Reiseeinschränkungen, Ausgangsbeschränkungen etc. – und bewegt sich auf einer Skala von 0 bis 100 (= strengstes Maßnahmenpaket). Dieser Index beschreibt lediglich die Stringenz von Maßnahmen, nicht aber ihre Effektivität. Maßnahmen zur Reduktion des Infektionsrisikos werden in den USA bzw. im Euroraum oft auf bundesstaatlicher bzw. regionaler Ebene getroffen. Bei den Daten für den Stringency Index werden diese regionalen Unterschiede jedoch nicht abgebildet. Die Werte beziehen sich stets auf die strengste Sub-Region innerhalb des Landes.

[6] https://www.bsg.ox.ac.uk/sites/default/files/2020-12/BSG-WP-2020-034-v2_0.pdf

[7] Zahlen von Eurostat saisonal und arbeitstäglich bereinigt.

[8] http://www.oecd.org/coronavirus/policy-responses/job-retention-schemes-during-the-covid-19-lockdown-and-beyond-0853ba1d/

[9] https://ec.europa.eu/eurostat/statistics-explained/index.php?oldid=503979

[10] https://unemploymentdata.com/current-u6-unemployment-rate/

[11] https://www.bea.gov/news/2021/personal-income-and-outlays-december-2020

[12] https://sdw.ecb.europa.eu/reports.do?node=1000004869

[13] Die beiden Zeitreihen sind nicht durch Versicherungsleistungen (AG-Beiträge) bereinigt.

[14] https://voxeu.org/article/trade-between-economic-and-health-outcomes-covid-19-epidemic

[15] https://voxeu.org/article/hospital-quality-and-deaths-covid-19-us-counties

[16] https://voxeu.org/article/recovery-capacity-readiness-new-economic-landscape

[17] Es handelt sich um die Obergrenzen der federal funds rate. Die Untergrenze liegt 25 Basispunkte darunter.

[18] Government National Mortgage Association (GNMA bzw. “Ginnie Mae”), Federal National Mortgage Association (FNMA bzw. “Fannie Mae”) und die Federal Home Loan Mortgage Corporation (“Freddie Mac”).

[19] Weitere Details zu den Maßnahmen in den USA finden sich hier: “Will Joe Biden’s fiscal stimulus overheat the American economy? | The Economist“.

[20] Quelle: Europäische Kommission, AMECO.

[21] IWF (2021), Regional Economic Outlook for Europe, April.

[22] Banco de España (2021) Economic Bulletin, 2/2021.

[23] Zum Beispiel die unterschiedliche Bewertung des Gewichts des Dienstleistungssektors in beiden Regionen oder der verwendete Index der Stringenz der Maßnahmen (Oxford Stringency Index) in beiden Regionen, dessen Zusammensetzung in beiden Beiträgen nicht kritisch diskutiert wird.

[24] Quelle: ourworldindata.org, Stand 04.06.2021. In den USA sind Pfizer-BioNTech, Moderna und Johnson&Johnson zugelassen, während in der EU zusätzlich bereits AstraZeneca eine Zulassung erhalten hat. Es werden bei allen Impfstoffen außer Johnson&Johnson zwei Dosen für einen optimalen Schutz benötigt.

[25] Hier sind die epidemiologischen Auffälligkeiten der derzeitig kursierenden SARS-CoV-2-Mutationen (P.1 und B.1.617, die „brasilianische“ und „indische“ Variante oder auch Delta-Variante genannt) gemeint. Rezente Forschungen zeigen aber auch, dass der BioNTech-Pfizer Impfstoff gegen Übertragungen hilft, was sich positiv auf eine Verbreitung auswirken könnte.

[26] Inflationsswaps sind Finanzderivate, die es InvestorInnen ermöglichen sich gegen einen zukünftigen Inflationsanstieg abzusichern. Da Erwartungen nicht beobachtet werden können, kann daher aus Inflationsswaps eine Einschätzung der Inflationserwartungen abgeleitet werden.

[27] Siehe u. a. Blanchard (2021): In defense of concerns over the $1.9 trillion relief plan | PIIE (18.02.2021).

[28] Will the Biden Stimulus lead to Inflation? A Conversation with Paul R. Krugman and Lawrence H. Summers | Bendheim Center for Finance (princeton.edu) Online-Diskussion am 12.02.2021.

ISSN 2305-2635

Die Ansichten, die in dieser Publikation zum Ausdruck kommen, stimmen nicht unbedingt mit jenen der ÖGfE oder jenen der Organisation, für die die Autoren tätig sind, überein.

Schlagwörter

USA, Euroraum, COVID-19, Geldpolitik, Fiskalpolitik, Rezession

Zitation

Belabed, C. A., Breitenfellner, A., Schriefl, J., Zörner, T. (2021). Mildere und kürzere COVID-19-Rezession in den USA als im Euroraum: Budgetpolitik im Fokus. Wien. ÖGfE Policy Brief, 08’2021